구독자 여러분 안녕하세요.

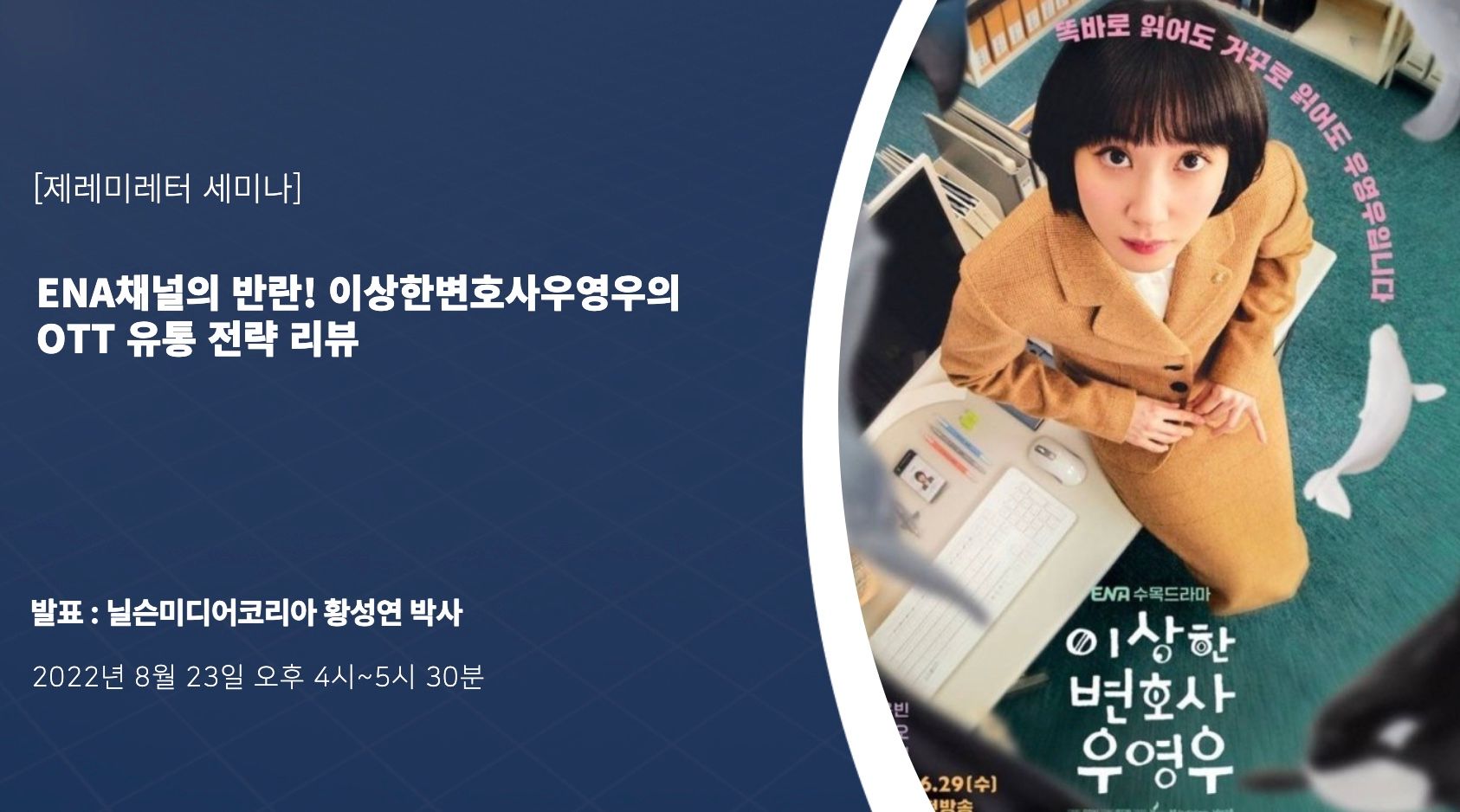

금주의 Weekly Insight 는 파라마운트+, 피콕 등 후발 OTT들의 1분기 가입자 실적에 대해 분석해 보았습니다. 이 실적이 넷플릭스에 주는 시사점이 무엇인지도 함께 고민해보았습니다. 그리고 로쿠와 국내 쇼박스, CJ ENM의 최근 이슈들도 정리해보았습니다.

1.파라마운트+, 피콕 1분기 가입자 상승의 의미

넷플릭스의 가입자 하락은 경쟁자들에게는 호재 일까요, 파라마운트+, 피콕 등 후발 OTT의 1분기 가입자는 크게 증가했습니다.

![[Weekly Insight] 파라마운트+, 피콕 성장과 넷플릭스](https://cdn.media.bluedot.so/bluedot.jeremyletter/2022/05/048FF303-AE4B-47D0-B1AA-893DEA18679D.jpeg)

![[디지털북] 유튜브 2026: AI가 미디어 권력을 재편하다](https://cdn.media.bluedot.so/bluedot.jeremyletter/2026/03/258axc_202603021208.08.jpeg)