파라마운트글로벌은 미국의 미디어 제국 중 가장 소란 스러운 시간을 보내고 있습니다. 이 기업을 차지하려는 여러 세력들이 합병 논의를 이어가는 가운데 최근 2024년 1분기 실적을 발표했습니다.

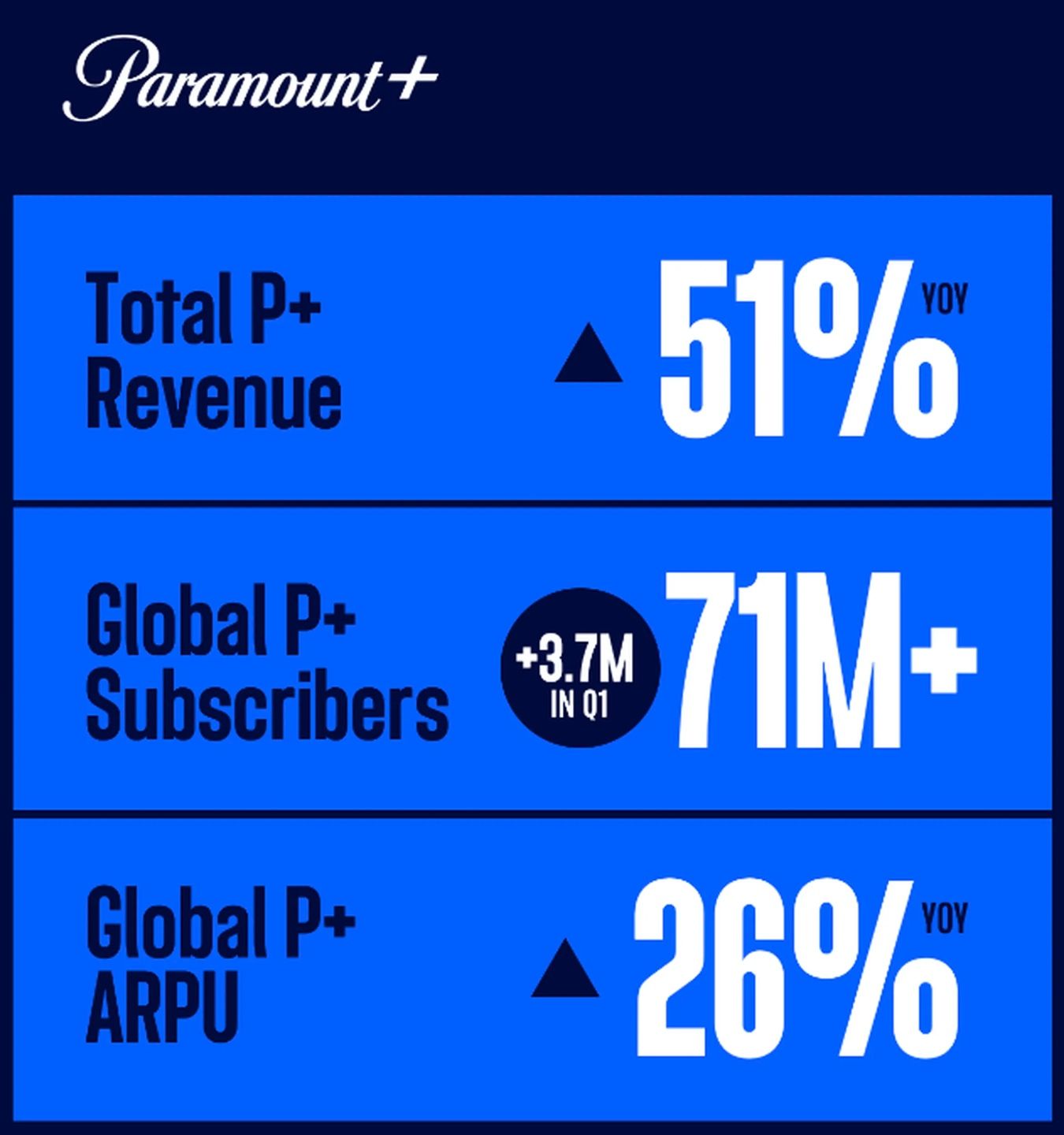

파라마운트+ 7천1만명 증가

파라마운트+는 1분기 동안 전세계적으로 370만명의 가입자를 추가하여 글로벌 총 가입자를 7천1만명으로 늘렸습니다. 전년 대비 매출은 51%, 가입자 수는 20% 이상 증가하였습니다. 가입자 당 수익(ARPU) 도 21% 늘었습니다.

![[제레미 Pick] 금주의 OTT 뉴스](https://cdn.media.bluedot.so/bluedot.jeremyletter/2022/10/suvnuv_EE101174-4A97-4330-B955-89680F6071B5.jpeg)