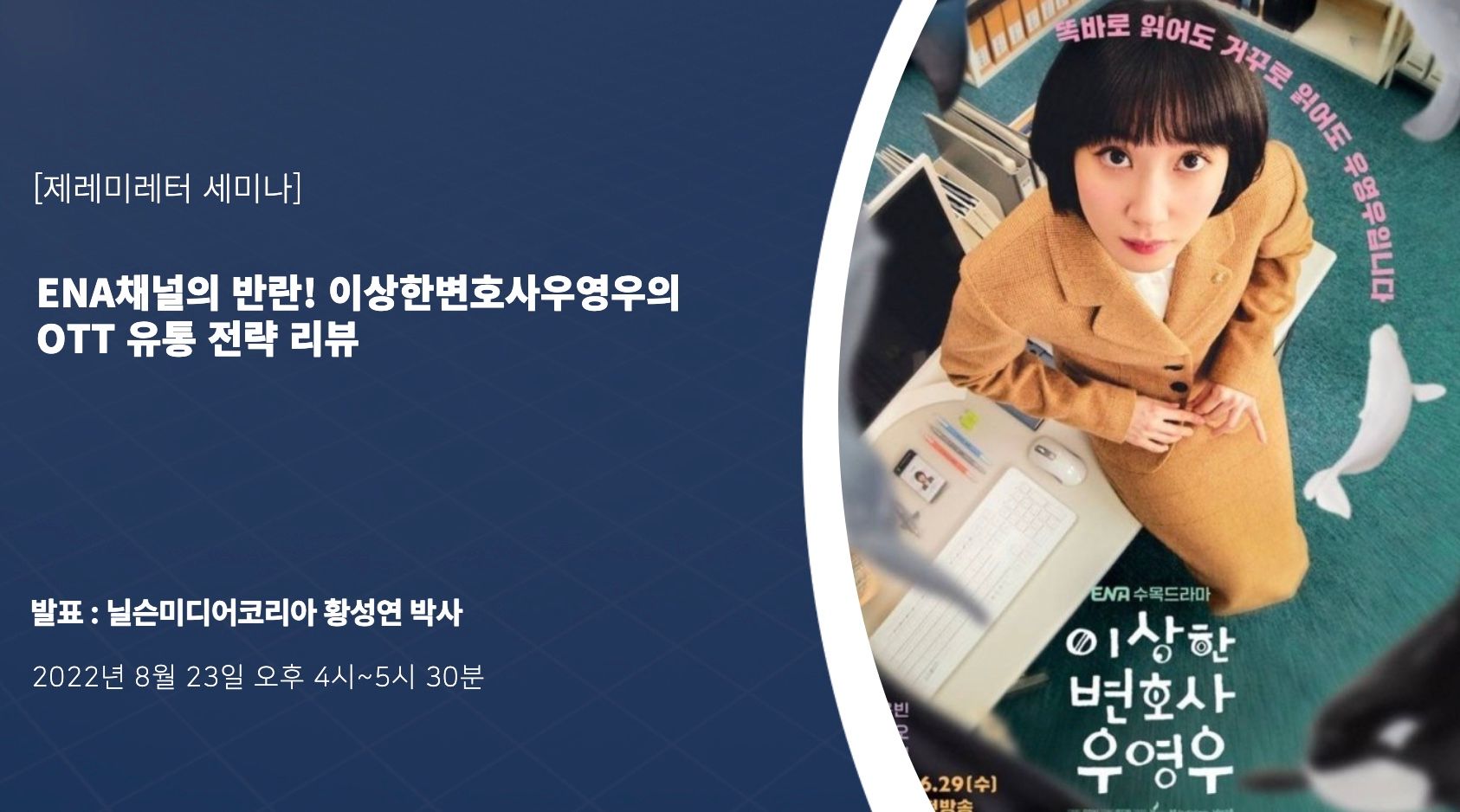

2021년 한국 스트리밍 전쟁 승자예측 4부

1부 : 팬데믹과 OTT 경쟁 현황

2부 : 디즈니플러스 vs 넷플릭스 차이는 무엇인가?

3부 : 한국인에게 디즈니란? 그리고 2021년 시장 예측

4부 : 글로벌 OTT vs 토종 OTT 경쟁의 해법은?

한국 : 1,000만 명 방문자 도달한 넷플릭스

모바일 빅데이터 플랫폼 기업 아이지에이웍스가 발표한 2021년 2월 주요 OTT의 월평균 순 이용자 수 (UV : Unique Visitor)에서 넷플릭스가 1,000만 명을 돌파했다. 2020년 1월(470만 명) 대비 113% 증가한 수치이다. 웨이브는 394만 명, 티빙 264만 명으로 뒤를 잇고 있다. 국내 OTT 앱 사용자의 넷플릭스 중복 사용비율은 40% 이상이다.

![[4부] 글로벌 OTT vs 토종 OTT 경쟁, 해법은?](https://cdn.media.bluedot.so/bluedot.jeremyletter/2021/08/231144_95437_1021.jpeg)

![HBO 오리지널 [디 아이돌] 블랙핑크 ‘제니’ 출연이 노리는 효과](https://cdn.media.bluedot.so/bluedot.jeremyletter/2022/09/76CBDEC4-1CA0-4EB9-8CA5-B192B8B968BB.jpeg)

![[디지털북] 유튜브 2026: AI가 미디어 권력을 재편하다](https://cdn.media.bluedot.so/bluedot.jeremyletter/2026/03/258axc_202603021208.08.jpeg)